Sob o comando de Masayoshi Son, o Softbank se consolidou como um dos grandes tubarões da indústria de venture capital ao assinar cheques milionários (às vezes, bilionários) e liderar investimentos em série em startups e empresas de tecnologia.

Com esse histórico, o portfólio do grupo japonês, concentrado no Vision Fund, colecionou unicórnios como a Uber e, naturalmente, algumas teses malsucedidas. Nesse aquário, porém, outras boas oportunidades ficaram pelo caminho. E uma delas, em particular, é motivo de grande lamentação.

“É frustrante lembrar daqueles que perdi”, disse Masayoshi Son nesta sexta-feira, 21 de junho, durante a conferência anual do Softbank com acionistas, segundo o The Wall Street Journal. Ele citou um caso específico. “O peixe que escapou era grande. Tive que vender às lágrimas as ações”.

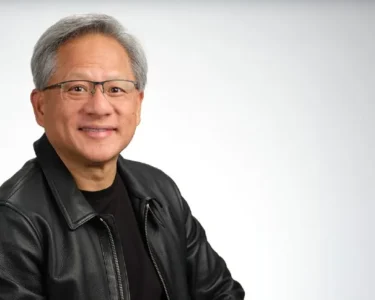

O grande nome por trás das lamentações do fundador do Softbank é a Nvidia. Impulsionada, há tempos, pelo boom da inteligência artificial, a companhia americana de chips chegou a desbancar a Microsoft e a Apple nesta semana, tornando-se a companhia listada mais valiosa do mundo.

Na terça-feira, 18 de junho, a Nvidia fechou o pregão na Nasdaq avaliada em US$ 3,33 trilhões. No decorrer da semana, no entanto, a empresa foi superada novamente pela Microsoft e passou a ocupar o segundo posto nessa lista, ao fechar as negociações da quinta-feira avaliada em US$ 3,22 trilhões.

Para entender a conexão desse valor estratosférico com o arrependimento de Son é preciso voltar a 2019. Naquele ano, o Vision Fund se desfez da participação de 4,9% que detinha na Nvidia. Depois de investir cerca de US$ 700 milhões na empresa, o grupo obteve um retorno de US$ 3,3 bilhões.

Essa conta ganha, porém, outro elemento quando se leva em conta o preço do papel da Nvidia na quinta-feira. Caso o Softbank tivesse mantido sua posição na companhia, essa fatia valeria agora cerca de US$ 160 bilhões.

Ao relembrar esse “pequeno equívoco”, Son disse aos acionistas que, na época, o entendimento era de que o Vision Fund precisava garantir seus retornos. Naquela oportunidade, a Nvidia estava apenas no início da escalada que levaria a empresa a ser uma das protagonistas da inteligência artificial.

Son também contou que já teve um plano para fechar o capital da companhia e incorporá-la ao grupo. Em 2016, um mês depois de o Softbank comprar a empresa britânica de chips Arm, ele conversou durante quatro com Jensen Huang, CEO da Nvidia, na Califórnia.

“Havia um tema: ‘Comprei a Arm. Agora, quero comprar você, Nvidia”, relembrou Son, que planejava manter Huang à frente da operação. O negócio, porém, não se concretizou. Já em 2022, em outro acordo que não vingou por questões antitruste, ele tentou vender a Arm para a Nvidia.

Essas não foram, porém, as últimas grandes investidas do Softbank no espaço da inteligência artificial. Son disse que chegou a costurar um investimento na OpenAI, dona do ChatGPT e outra grande estrela do setor. Mas Sam Altman, CEO da startup, acabou optando por uma rodada liderada pela Microsoft.

“Há outros peixes que escaparam, mas não faz sentido falar sobre eles”, disse Son. O fato é que, à parte dos acordos fracassados e das oportunidades perdidas, o bilionário japonês, dono de uma fortuna estimada em US$ 33,4 bilhões, e o Softbank também colecionam, claro, acertos.

Essa relação inclui, por exemplo, o investimento de US$ 20 milhões na plataforma chinesa Alibaba, no fim da década de 1990. O cheque acabou rendendo algumas dezenas de bilhões de dólares quando o grupo se desfez de boa parte da sua fatia na operação, há cerca de um ano.

Outro grande caso de sucesso é a própria Arm. O Softbank detém cerca de 90% da companhia, que abriu capital nos Estados Unidos em 2023. Nesse intervalo, o valor dessa fatia saiu de US$ 126 bilhões para US$ 214 bilhões. A empresa está avaliada em US$ 168 bilhões e é o maior ativo no portfólio do grupo.

Enquanto alguns acertam ou saem do investimento na hora errada, outros perdem a oportunidade de investir. Esse é o caso, por exemplo, da Bessemer Venture Partners, gestora de venture capital americana na ativa desde 2011.

Com esse longo histórico de atuação, a Bessemer torna pública a lista de empresas nas quais perdeu a oportunidade de aportar recursos. A relação inclui nomes como Airbnb, Apple, Google, Facebook, FedEx, Intel e PayPal.